НДС – налог на добавленную стоимость, является обязательным для объектов всех видов предпринимательской деятельности, предоставления и оказания различных услуг и совершения определенных операций. Стоит подробнее рассмотреть, что и кто являются объектами налогообложения НДС.

Плательщики налога и объекты обложения

- Организации различных форм собственности, лица, занимающиеся частным предпринимательством.

- Лица, которые занимаются перемещением товаров или предоставлением услуг в рамках территории таможенного союза.

- При составлении договоров на доверительное управление каким-либо имуществом — лицо, которое совершает это управление.

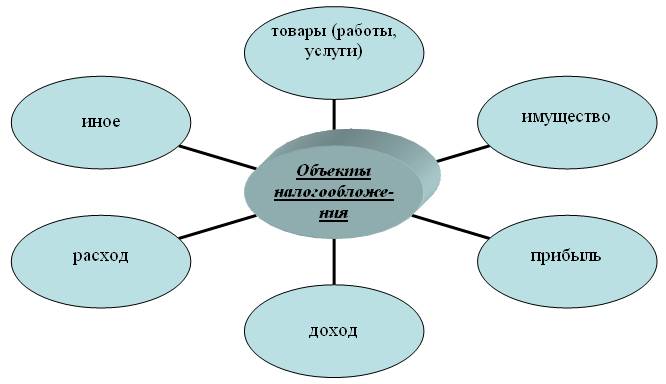

Объектами законного налогообложения по НДС являются:

- Реализация любых видов товаров или оказание кому-то каких-либо работ или услуг на правах предпринимательства или без него.

- Процесс передачи законных прав на владение и использование имущества.

- Передача законных прав на какие-либо материальные блага, товары, продукты работ и оказание услуг, на бесплатной или бартерной основе.

- Строительство для собственного пользования и осуществление процесса монтажа.

- Процесс ввоза товара из-за рубежа на территорию России во время его регистрации в органах Российской таможни.

Стоит также рассмотреть перечень объектов, которые не являются предметами налогообложения НДС:

- Произведенные операции конвертации национальной и зарубежной валюты.

- Передаваемые основные материальные средства на основе правопреемничества в процессе осуществления реорганизационных мероприятий.

- Процесс предоставления имущества организациям, не являющимся коммерческими и не осуществляющим предпринимательскую деятельность.

- Инвестиционная форма вложений, передача земельного пая в паевое сообщество.

- Когда создается сообщество хозяйствования, то первый вступительный вклад, ценности, переданные при выходе из него, а также во время его ликвидации, не облагаются НДС.

- Дополнительно проводимые мероприятия, направленные на уменьшение напряженной ситуации на рынке труда.

- Приватизация помещений для жилья.

- Безвозмездная передача имущества, принадлежащего бюджетной или местной казне, для пользования некоммерческим предприятиям.

- Конфискация предметов имущества, процесс передачи для пользования бесхозных и когда-то утерянных предметов и вещей.

- Реализация товаров субъектами организации и проведения Олимпийских зимних игр.

- Продажа участка земли или доли в нем.

- Предоставление объектов инфраструктуры для эксплуатации государственными местными властями, а также органами местного самоуправления.

- Передача основных средств в собственность для эксплуатации государственными властями.

- Процесс приватизации имущества, когда оно выкупается у государства.

Детальнее эта информация указана в НК РФ, в том числе информация про объекты, подлежащие налогообложению по НДС, имеется в ст.149 НК РФ.

Основные объекты налогообложения

Основным и важнейшим объектом налогообложения НДС является процесс осуществления реализации и сбыта предметов, предоставления или оказания услуг на оплачиваемой основе. Эти действия в обязательном порядке осуществляются налогоплательщиками НДС исключительно на подвластной Российской Федерации территории. Обложению налогом главным образом подлежит именно выручка, которая получена в процессе продажи товаров.

НДС начисляется при определенной налоговой базе, которая является стоимостью товара, и с установленной налоговой ставкой в зависимости от отнесения товаров или реализуемых услуг к определенной категории.

Налоговая база вычисляется именно на момент получения товара или перечисления аванса, совершения полного платежа.

Интересное видео про объекты обложения НДС:

Примеры

Реализация любого товара и услуги на территории РФ. Например, у меня есть магазин, в котором я собираюсь продавать какую-либо продукцию, например, магазин косметики. У меня оформлено предпринимательство, и есть лицензия на проведение предпринимательской частной деятельности. Я зарегистрирована налогоплательщиком. В таком случае, я –плательщик НДС, осуществляющий розничную реализацию товаров. Я в обязательном порядке осуществляю уплату НДС в процентной ставке 18%. Оплачиваю я эти суммы в момент расчета за отгруженный мне товар оптовым поставщиком. Сумму НДС я включаю в стоимость каждого товара и предъявляю ее конечному потребителю, то есть покупателю.

Осуществление оказания услуг. Например, частная парикмахерская. И предоставляем мы услуги на основе платных взаимоотношений с клиентами. Так, я опять являюсь плательщиком и оплачиваю обязательный НДС, который затем включается в стоимость предоставляемых моей организацией услуг.

Когда происходит закупка товара за границей или импорт товара. Я заказываю за рубежом определенный товар, заключая договор с поставщиком. Когда мой товар находится на проверке на границе, в процессе таможенной регистрации обязательно оплачивается НДС, независимо от того, реализую ли я товар, или будет он у меня лежать годами на полках. Ввоз предметов с последующей реализацией на территорию РФ является объектом налогообложения НДС, поэтому его уплата произойдет в любом случае, иначе я не получу товар.

Примеры эти далеко не совершенны и направлены на то, чтобы приблизить к пониманию суть рассматриваемого вопроса.

Итак, базисными объектами налогообложения по НДС согласно ст. 149 являются следующие операции:

- результаты реализации разного рода товара;

- передача своего имущества в пользование другим лицом;

- проведение строительства для собственной пользы;

- перевозка товаров из-за границы.

Основной объект обложения НДС — полученная предпринимателем выручка в процессе перепродажи товара конечному потребителю. Налог оплачивается в обязательном порядке, также по нему ведется строгая отчетность.

В 2017 году прекратили свое действие подп. 9 и 9.1-9.2 п. 2 ст. 146 НК РФ, в которых не признавались объектом налогообложения операции по реализации, связанные с организацией Олимпийских игр.

С 01.01.2017 п. 1 ст.1 закона от 30.11.2016 № 404-ФЗ был изменен подп. 13 п. 2 ст. 146 НК РФ, согласно которому не признаются объектом обложения НДС операции по реализации товаров (работ, услуг) и имущественных прав дочерними организациями оргкомитета «Россия-2018» (в прежней редакции — дочерними организациями FIFA), если они связаны с осуществлением мероприятий по подготовке и проведению чемпионата мира по футболу в 2018 году.

Кроме выше перечисленных другие изменения в ст. 146 НК РФ по состоянию на июнь 2017 года не вносились.

Подробнее об иных новшествах в части НДС, ожидаемых в 2017-2018 годах, читайте в материале .

Какие объекты облагаются НДС (п. 1 ст. 146 НК РФ)?

Перечень объектов налогообложения можно найти в п. 1 ст. 146 НК. Налогом облагаются реализационные операции, связанные с ТМЦ, работами или услугами. Также к ним относятся:

- СМР (работы по строительству и монтажу) для внутренних целей;

- работы и услуги, производимые для внутреннего использования;

- ввозимые на территорию РФ ТМЦ.

Вы также можете ознакомиться с информацией об объектах налогообложения НДС в материале .

Какие операции освобождены от начисления НДС (п. 2 ст. 146 НК РФ)?

Объекты, на которые не начисляется налог, приведены в п. 2 ст. 146 НК РФ. К ним приравнены, например:

- безвозмездная передача объектов с жилищно-коммунальным, образовательным, социальным и культурным статусом в ведение госвластей (зданий, помещений дошкольных учреждений и школ, профилакториев и пр.);

- приватизация имущества государственных (муниципальных) организаций;

- передача сооружений безвозмездно (например, дорог, электрических коммуникаций) в ведение государственных органов или уполномоченных организаций;

- деятельность учреждений с казенным, бюджетным или автономным статусом в рамках муниципального задания — их коммерческая деятельность (например, дополнительные образовательные услуги, сдача помещений в аренду) облагается налогом в общем порядке по ставке 18%;

- продажа земли;

- деятельность государственных и муниципальных органов в пределах утвержденных для них обязательств;

- внесение имущества, в том числе финансовых средств, в целевой капитал организаций некоммерческой деятельности;

- другие объекты и операции.

В каких источниках, помимо статьи 146 НК РФ, указаны объекты налогообложения НДС?

Помимо ст. 146 Налогового кодекса, список необлагаемых операций можно увидеть в п. 3 ст. 39 НК РФ.

К таким операциям в том числе относятся:

- внесение внеоборотных активов для ведения некоммерческим предприятием уставной деятельности;

- обменные операции с российской и иностранной валютой;

- операции по концессионным соглашениям;

- передача имущества в качестве взносов по соглашениям простого товарищества, совместной коммерческой деятельности и хозяйственного общества, а также в паевые кооперативные фонды;

- инвестиционные операции, например, взнос в уставный капитал организаций и т.д.

Что признается реализацией для целей статьи 146 НК РФ?

В законодательстве термин «реализация» определен в п. 1 ст. 39 НК РФ. В качестве реализации понимается переход ТМЦ (работ, услуг) в собственность другого контрагента на возмездной основе.

Каждая продажа должна иметь документальное обоснование. Подтверждение факта реализации сопровождается актами о приемке ТМЦ, выполненных работ или оказанных услуг, товарными накладными, заключенными договорами, платежными поручениями (исполненными банком), кассовой документацией. Счет-фактура не входит в список этих документов. Он применяется для учета расчетов предприятий с бюджетом по НДС.

О том, что в части документов следует отразить в учетной политике по НДС, читайте в статье .

Что такое товары, работы и услуги для целей статьи 146 НК РФ?

В роли товара выступает имущество или продукция, предназначенные для реализации. Работой считается продаваемая деятельность, которая имеет материальный результат. К работам, например, можно отнести строительство, монтаж и реконструкцию зданий и сооружений.

Услуга также связана с реализацией, но, в отличие от работы, она не имеет материального отождествления, поскольку потребляется еще в процессе самой деятельности. К примеру, медицинские и образовательные услуги, туристическое обслуживание, сдача помещений в аренду, коммунальные услуги, услуги банков и страховщиков, консультационные, аудиторские услуги и пр.

В каких случаях СМР для собственных нужд облагаются НДС?

Строительно-монтажные работы (СМР) направлены на создание недвижимых объектов основных фондов (например, зданий, сооружений) и их достройку, модернизацию, реконструкцию с изменением первоначальной стоимости. СМР подразумевают вложения в капремонт.

Смотрите также материал .

Налогообложение строительно-монтажных работ для внутренних нужд зависит от того, каким способом предприятие их выполняло. Если собственными силами (например, при помощи сотрудников), то на СМР начисляется НДС. Если строительство вела сторонняя подрядная организация, то объект налогообложения отсутствует.

Полная себестоимость СМР формируется после завершения работ по строительству или монтажу. Она может включать в себя: затраты на материалы, зарплату работников, страховые взносы на заработную плату и другие издержки согласно смете. Себестоимость СМР может определяться по каждому этапу строительства отдельно, если это установлено внутренним приказом или распоряжением руководителя.

Более подробно о порядке начисления налога на СМР смотрите в материале .

Когда операции для собственного потребления облагаются НДС?

На передачу операций для внутренних нужд начисляется НДС, когда затраты по ним не учитываются в общей сумме расходов, предназначенных для уменьшения налоговой базы при расчете налога на прибыль. Себестоимость работ или услуг для собственного потребления определяется по сумме фактических затрат на них.

Если налогоплательщик учел обоснованные и подтвержденные документами расходы для уменьшения налога на прибыль, то операции для внутренних нужд не облагаются налогом. Ст. 270 НК РФ устанавливает список затрат, которые не относятся к вычетам при учете налога на прибыль.

Что признается безвозмездной передачей для целей НДС?

Если контрагент получает от сторонней организации имущество, работы, услуги без возникновения обязанности по их оплате, то речь идет о безвозмездной передаче. Стоимость имущества определяется по рыночной стоимости на дату совершения операции.

Переход имущественных прав безвозмездно является актом дарения. Он, как и реализация, оформляется товарными накладными, актами выполненных работ, актами о приемке товаров, договорами. НДС начисляется в день передачи безвозмездных прав. Дата передачи определяется датой первичного документа.

Безвозмездная передача: налогообложение или освобождение от НДС?

Переход имущественных прав безвозмездно приравнен к предметам обложения НДС. Однако некоторые предметы безвозмездных сделок не облагаются налогом. Их можно найти в п. 2 статьи 146 НК РФ. Например, это передача объектов, имеющих образовательный, социальный, культурный и жилищно-коммунальный статус в ведение государственных органов.

Если сторона, которая принимает дарение, является коммерческой организацией, то такая безвозмездная сделка облагается НДС по общим правилам.

Об особенностях налогообложения НДС безвозмездных операций читайте в статье .

Когда возникает обязанность по начислению НДС на ввозимые товары?

Продукция, ввозимая на территорию России, входит в перечень товаров, облагаемых налогом (п. 4 ст. 146 НК РФ). Таможенное законодательство РФ указывает на обязанность юрлиц рассчитывать НДС после пересечения товарами таможенной границы России.

На ввозимые ТМЦ начисляется налог по ставке 18 либо 10%. Это зависит от номенклатуры товара (п. 5 ст. 164 НК РФ).

Облагается ли НДС аренда помещений иностранными организациями?

Аренда помещений является одним из видов оказания услуг. Арендная плата подлежит обложению НДС в общем порядке по ставке 18%, если организация применяет общий налоговый режим. Сумма исчисленного НДС включается в стоимость арендной платы.

Налогообложению подлежат операции по договорам аренды и субаренды помещений.

Исключением является сдача площадей в аренду иностранным предприятиям или гражданам. При сотрудничестве с ними арендная плата не облагается налогом, если эти граждане или организации имеют аккредитацию в России и если такой же порядок в отношении граждан России установлен в соответствующем иностранном государстве (п. 1 ст. 149 НК РФ). Перечень таких иностранных государств утверждает Минфин России.

О новшествах в уплате НДС для иностранных организаций, вступивших в силу с 2017 года, читайте в материале .

Признаются ли объектом налогообложения медицинские, образовательные и коммунальные услуги?

Медуслуги, в том числе диагностические исследования, освобождены от начисления НДС. Список этих услуг установлен в подп. 2 п. 2 ст. 149 НК РФ. Такая медицинская деятельность должна быть обязательно лицензированной.

Ветеринарные, санитарно-эпидемиологические и косметологические услуги, которые не финансируются из госбюджета, облагаются налогом. Реализация медицинского оборудования, товаров, средств и материалов не облагается НДС по перечням, принятым Правительством РФ.

Образовательные услуги некоммерческих и лицензированных организаций не облагаются НДС. Как правило, такие организации имеют статус бюджетных или автономных учреждений. Образовательная деятельность коммерческих организаций является объектом налогообложения при общем налоговом режиме. Однако такие организации освобождаются от НДС, если имеют статус упрощенцев или оказывают услуги за пределами РФ.

Подробнее о налогообложении НДС образовательных услуг смотрите в статье .

Предприятия — поставщики коммунальных услуг являются плательщиками НДС. При выставлении документов на оплату для юрлиц НДС начисляется по ставке 18% и включается в стоимость коммунальных услуг. Услуги, передаваемые физическим лицам, освобождены от обложения НДС. Физлица не являются плательщиками этого косвенного налога.

14.12.17

04.12.17

29.11.17

25.10.17

22.09.17

15.09.17

08.09.17

06.09.17

31.08.17

04.12.17 В порядок определения места реализации услуг в целях НДС внесены изменения

29.11.17 Новый повод не платить НДС появился «задним числом»

25.10.17 Рекламные товары дороже 100 рублей - суд разрешил не платить НДС

22.09.17 НДС с улучшений объекта аренды. Ничего нового

15.09.17 [НДС и НАЛОГ НА ПРИБЫЛЬ]: Дивиденды продукцией - реализация?

08.09.17 Сдача имущества в аренду другому сособственнику: платить ли НДС?

06.09.17 Уничтожение просроченных товаров за счет поставщика - повод уплатить НДС?

31.08.17 Премия покупателю за «ускоренную» оплату НДС не облагается

29.08.17 Минфин обложил НДС подарки сотрудникам

14.12.17 Детям – подарки, организации – налоги

15.06.17 Как не платить НДС с обедов?

15.06.17 Облагается ли реализация (продажа) земельных участков НДС?

15.06.17 Ст. 146 НК РФ (2017): вопросы и ответы

07.06.17 Уплачивается ли НДС при безвозмездной передаче имущества?

06.06.17 Облагаются ли НДС суммы штрафов и неустоек по договорам?

16.02.17 Нужно ли уплачивать НДС при выдаче подарков сотрудникам?

06.01.17 Что облагается НДС в 2017 году?

Характеристика объектов обложения НДС

Практически все совершаемые операции в ходе деятельности экономического субъекта, являющегося плательщиком налога, подлежат обязательному начислению НДС. Сюда относят реализацию товаров, передачу ценностей для собственных нужд или выполнение строительно-монтажных работ внутри самого предприятия, а также поступление товаров на территорию РФ из других стран.

Более подробно случаи определения объектов налогообложения представлены в нашем материале .

В процессе ведения хозяйственной деятельности важно понимать, на какие операции необходимо начислять налог, какие документы требуются для подтверждения вычета по НДС и для передачи покупателям.

Информация по этому вопросу года представлена в статье .

Многие фирмы осуществляют строительные работы внутри организации для улучшения собственных материальных условий, не ставя перед собой цели дальнейшей продажи объекта. Имеется ли необходимость по начислению и уплате НДС, если работы выполнялись собственными силами без привлечения сторонних подрядных организаций? Какова позиция представителей официальных органов на этот счет?

Операции по продаже участков земли в пределах территории РФ также подразумевают передачу прав собственности от продавца к покупателю. Но возникает ли при этом необходимость начисления и уплаты НДС? Особенно остро этот вопрос встает при реализации земельных участков, владельцами которых выступают как частные лица, так и государственные структуры.

Какие выводы делают в этом случае чиновники, вы узнаете из материала .

В силу ст. 17 Налогового кодекса Российской Федерации (далее - НК РФ) объект налогообложения является одним из основных элементов налогообложения, без определения которого налог не может считаться установленным. Состав объектов налогообложения по НДС установлен п. 1 ст. 146 НК РФ, в то же время п. 2 указанной статьи содержит перечень операций, не признаваемых объектом налогообложения по НДС. О том, какие операции, совершаемые хозяйствующими субъектами в процессе своей деятельности, не образуют объекта налогообложения по НДС, вы узнаете, прочитав эту статью.

Итак, перечень операций, не признаваемых объектами налогообложения по НДС, содержится в п. 2 ст. 146 НК РФ. Так как в соответствии с п. 1 ст. 146 НК РФ основным объектом обложения НДС является реализация товаров (работ, услуг) на территории Российской Федерации, причем как на возмездной, так и на безвозмездной основе, то понятно, что в первую очередь из-под налогообложения законодательно выведены операции, не признаваемые реализацией товаров (работ, услуг). Напомним, что состав таких операций определен п. 3 ст. 39 НК РФ, причем их можно классифицировать по следующим направлениям: по характеру передаваемого имущества, по процессу, в рамках которого осуществляется его передача, а также по виду субъекта, являющегося его получателем.

Согласно п. 3 ст. 39 НК РФ к таковым операциям относятся:

Осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики)

Предположим, что договором купли-продажи товаров закреплено право покупателя на получение скидки (бонуса) в виде денежных средств, перечисляемых ему продавцом на расчетный счет, при выполнении всех условий, определенных договором. Так как осуществление операций, связанных с обращением российской валюты, не признается реализацией, то сумма денежных средств, перечисленных продавцом покупателю, не представляет собой объекта налогообложения по НДС, следовательно, при совершении указанной операции продавец не начисляет сумму налога.

По тому же самому основанию не возникает объекта налогообложения при передаче денег заимодавцем заемщику, что подтверждают и налоговые органы в Письме ФНС России от 29 апреля 2013 г. N ЕД-4-3/7896. При этом операцию по передаче денежных средств не следует путать с оказанием услуг по предоставлению займов, где реализация услуги имеет место, но она освобождена от налогообложения на основании пп. 15 п. 3 ст. 149 НК РФ. На это указывает и Минфин России в своем Письме от 22 июня 2010 г. N 03-07-07/40.

Передача денег не может рассматриваться в НК РФ как реализация товаров (работ, услуг), так как в данном случае нет товара, работы или услуги. Кстати, косвенно такой вывод подтверждается и сотрудниками Минфина России в Письме от 28 апреля 2008 г. N 03-07-08/104, в котором при расчете суммы пропорции, определяемой в целях ст. 170 НК РФ, Минфин России рекомендует учитывать только суммы денежных средств в виде процентов, предусмотренных при предоставлении займа, а не саму сумму займа.

Передача основных средств, нематериальных активов и (или) иного имущества организации ее правопреемнику (правопреемникам) при реорганизации этой организации

При этом следует иметь в виду, что в соответствии со ст. 57 Гражданского кодекса Российской Федерации реорганизация юридического лица может осуществляться путем слияния, присоединения, разделения, выделения и преобразования.

Рассмотрим реорганизацию фирмы в форме выделения, в результате которой из реорганизуемой организации выделяется новое юридическое лицо. Старая фирма считается реорганизованной с момента государственной регистрации новой фирмы.

Формирование имущества вновь созданной организации производится только за счет реорганизуемой компании. Причем права и обязанности реорганизованной компании переходят к вновь созданной фирме в соответствии с разделительным балансом. Если старая компания передает вновь созданной фирме какое-то имущество, например, объект основных средств, то у нее не возникает объекта налогообложения по НДС, так как в соответствии с пп. 2 п. 3 ст. 39 НК РФ такая операция не признается реализацией. Обратите внимание, что в соответствии с п. 8 ст. 162.1 НК РФ реорганизованная фирма при передаче основных средств правопреемнику не должна восстанавливать суммы налога, принятые ею к вычету по указанным основным средствам. Аналогичные разъяснения дает и Минфин России в своем Письме от 22 апреля 2008 г. N 03-07-11/155.

Заметим, что при отсутствии в НК РФ специальной нормы, касающейся исчисления НДС при реорганизации юридических лиц, налоговики настаивали на восстановлении налога при передаче имущества правопреемнику, о чем свидетельствует Письмо МНС России от 14 мая 2004 г. N 03-1-08/1180/13@. Однако суды считали такой подход неправомерным, что подтверждается Решением ВАС РФ от 15 июня 2004 г. N 4052/04 "О признании недействующими абзацев 23 и 26 раздела 2.1 Инструкции по заполнению декларации по налогу на добавленную стоимость и декларации по налогу на добавленную стоимость по операциям, облагаемым по налоговой ставке 0 процентов, утвержденной Приказом МНС России от 21 января 2002 года N БГ-3-03/25".

Обратите внимание! Если правопреемник будет использовать полученное имущество в деятельности, не облагаемой НДС, то он должен будет восстановить суммы налога, ранее принятые к вычету реорганизуемой фирмой. Такие разъяснения на этот счет дают контролирующие органы в Письме ФНС России от 14 марта 2012 г. N ЕД-4-3/4270@, а также в Письме Минфина России от 30 июля 2010 г. N 03-07-11/323.

Вместе с тем судебная практика по данному вопросу придерживается иного подхода, на что указывает, например, Постановление ФАС Уральского округа от 21 декабря 2012 г. N Ф09-12394/12 по делу N А76-6054/2012.

Передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью

При этом нужно помнить, что не признается реализацией только сама передача объектов, а не услуги, связанные с такой передачей, которые облагаются НДС в общем порядке, на что указывает Письмо Минфина России от 5 мая 2009 г. N 03-07-11/133.

О том, что эта норма не применяется в отношении услуг аренды недвижимости сказано в Письме Минфина России от 26 августа 2008 г. N 03-07-11/284.

Если же имущество передается некоммерческой фирме для одновременного использования в уставной и предпринимательской деятельности, то при передаче имущества НДС придется начислить. Такой вывод следует из Письма Минфина России от 21 августа 2009 г. N 03-03-06/1/542.

В силу того что определяющим признаком в данном случае выступает цель передачи имущества, то при соответствии целей, но фактическом использовании имущества в других целях (для ведения бизнеса), по мнению автора, объекта обложения налогом также не возникает. Это подтверждает и правоприменительная практика, на что указывает Постановление ФАС Московского округа от 26 января 2009 г. N КА-А40/13294-08 по делу N А40-3912/08-129-16.

Передача имущества, если такая передача носит инвестиционный характер (в частности, вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества (договору о совместной деятельности), договору инвестиционного товарищества, паевые взносы в паевые фонды кооперативов)

Так как НК РФ не содержит самостоятельного понятия инвестиций, то на основании ст. 11 НК РФ налогоплательщик вправе обратиться к Федеральному закону от 25 февраля 1999 г. N 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" (далее - Закон N 39-ФЗ).

В соответствии со ст. 1 Закона 39-ФЗ под инвестициями понимаются не только денежные средства, но и ценные бумаги, а также иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Предположим, что организация выступает инвестором по инвестиционному договору по строительству объекта коммерческой недвижимости. В качестве инвестиционного взноса организация передает застройщику строительные материалы на сумму 15 000 000 руб., специально приобретенные для этих целей. Так как передача материалов в данном случае носит инвестиционный характер, то на основании пп. 4 п. 3 ст. 39 НК РФ такая передача не может рассматриваться как их реализация. Следовательно, при передаче строительных материалов организация не начисляет сумму НДС. Причем сумма "входного" налога по указанным материалам в условиях примера должна быть учтена организацией-инвестором в их стоимости на основании пп. 4 п. 2 ст. 170 НК РФ.

Заметим, что в рамках простого товарищества не выгодно осуществлять капитальное строительство, так как это приводит к потере НДС. Минфин России в своем Письме от 27 августа 2008 г. N 03-07-11/287 разъяснил, что при передаче объектов капитального строительства участникам товарищества в пределах первоначальных взносов участником, ведущим учет операций, осуществляемых в рамках товарищества, счета-фактуры не выставляются и соответственно вычет сумм НДС по товарам (работам, услугам), использованным при строительстве объектов, не предоставляется.

Обратите внимание! В отношении передачи имущества в договор инвестиционного товарищества данная норма применяется лишь с 1 января 2012 г., так как с указанной даты в гражданском праве появилась новая форма ведения совместной инвестиционной деятельности.

Отметим, что при передаче имущества в качестве вклада в простое товарищество у налогоплательщика не возникает обязанности восстановления "входного" налога. К такому выводу пришли арбитры в Постановлении Президиума ВАС РФ от 22 июня 2010 г. N 2196/10.

Заметим, что из данной нормы не ясно, признается ли реализацией передача имущественных прав, в силу чего для плательщика НДС это связано с повышенными налоговыми рисками.

По мнению Минфина России, изложенному в Письме от 28 июня 2010 г. N 03-07-07/42, в силу того что имущественные права в налоговом законодательстве выведены из состава имущества, следует, что при передаче имущественных прав в качестве вклада в уставный капитал организаций нормы пп. 4 п. 3 ст. 39 и пп. 1 п. 2 ст. 146 НК РФ не применяются.

Тем не менее чиновники указывают на то, что передача имущественных прав в качестве вклада в уставный капитал носит инвестиционный характер, в силу чего не может рассматриваться как обычная реализация товаров (работ, услуг), понятие которой для целей налогообложения установлено п. 1 ст. 39 НК РФ. На основании этого Минфин России делает вывод о том, что нормы пп. 1 п. 3 ст. 170 НК РФ о восстановлении сумм налога в случае передачи имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и, соответственно, о вычете указанных сумм у принимающей организации применяются в общеустановленном порядке.

Заметим, что, давая такие разъяснения, Минфин России делает оговорку о том, что данное Письмо не содержит правовых норм или общих правил и не является нормативным правовым актом. При этом финансисты ссылаются и на свое Письмо от 7 августа 2007 г. N 03-02-07/2-138, в котором подробно прояснен статус подобных писем Минфина России, а также указано на то, какие налоговые последствия может иметь их применение.

Передача имущества и (или) имущественных прав по концессионному соглашению в соответствии с законодательством Российской Федерации

Напомним, что отношения, возникающие в связи с подготовкой, заключением и исполнением концессионных соглашений, регулируются нормами Федерального закона от 21 июля 2005 г. N 115-ФЗ "О концессионных соглашениях" (далее - Закон N 115-ФЗ).

Пунктом 1 ст. 3 Закона N 115-ФЗ определено, что в рамках концессионного соглашения концессионер обязуется за свой счет создать и (или) реконструировать объект концессионного соглашения, право собственности на который принадлежит или будет принадлежать концеденту, а также осуществлять деятельность с использованием (эксплуатацией) объекта концессионного соглашения. В свою очередь, концедент обязуется предоставить концессионеру на срок, установленный этим соглашением, права владения и пользования объектом концессионного соглашения для осуществления указанной деятельности.

Обратите внимание! С момента вступления в силу Федерального закона от 2 июля 2010 г. N 152-ФЗ "О внесении изменений в Федеральный закон "О концессионных соглашениях" и отдельные законодательные акты Российской Федерации" (с 6 июля 2010 г.) под объектом концессионного соглашения понимается как недвижимое имущество, так и недвижимое и движимое имущество, технологически связанные между собой и предназначенные для осуществления деятельности, предусмотренной концессионным соглашением.

Передача имущества в пределах первоначального взноса участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) при выходе (выбытии) из хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками

Обратите внимание, что в данной норме речь идет о передаче имущества в пределах первоначального взноса, следовательно, передача имущества в размере, превышающем первоначальный взнос, уже признается реализацией, а значит, возникает объект налогообложения по НДС. Именно такие разъяснения на этот счет содержат Письма Минфина России от 14 мая 2012 г. N 03-07-11/144, от 17 апреля 2012 г. N 03-07-11/112 и другие.

Передача имущества в пределах первоначального взноса участнику договора простого товарищества (договора о совместной деятельности), договора инвестиционного товарищества или его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества

Аналогичное правило применяется и в случае выхода из договора простого товарищества. Не признается реализацией только передача имущества в пределах первоначального взноса. Превышение стоимости передаваемого имущества над суммой первоначального вклада признается реализацией, следовательно, возникает объект налогообложения по НДС.

Предположим, что организация "А" заключила с организацией "В" договор простого товарищества, в рамках которого было построено офисное здание, стоимость которого составила 12 000 000 руб. Организация "А" в качестве вклада в простое товарищество внесла денежные средства в размере 6 000 000 руб. Часть стоимости здания, переданного организации "А" по окончании срока договора, составила 6 000 000 руб. Так как стоимость переданного организации "А" части здания не превышает ее первоначального взноса, то передача части здания не признается реализацией.

Если бы стоимость переданной части здания превысила сумму внесенного вклада, то с сумм превышения нужно было начислить НДС. Такие разъяснения дает Минфин России в своем Письме от 5 мая 2008 г. N 03-07-07/50.

Так как договор инвестиционного товарищества представляет собой разновидность договора простого товарищества, то эти разъяснения являются справедливыми и для договора инвестиционного товарищества.

Передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации

Напоминаем, что в соответствии со ст. 1 Закона Российской Федерации от 4 июля 1991 г. N 1541-1 "О приватизации жилищного фонда в Российской Федерации" под приватизацией жилых помещений понимается бесплатная передача в собственность граждан Российской Федерации на добровольной основе занимаемых ими жилых помещений в государственном и муниципальном жилищном фонде, а для граждан Российской Федерации, забронировавших занимаемые жилые помещения, - по месту бронирования жилых помещений.

Обращаем ваше внимание на то, что в соответствии с Федеральным законом от 29 декабря 2004 г. N 189-ФЗ "О введении в действие Жилищного кодекса Российской Федерации" бесплатная приватизация жилых помещений в Российской Федерации с 1 марта 2015 г. будет прекращена.

Предположим, что организация (ГУП) имеет на балансе жилой дом, закрепленный за нею на праве хозяйственного ведения. Одна из квартир данного дома приватизируется физическим лицом, проживающим в нем по договору социального найма. Так как передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда в рамках приватизации не признается реализацией, следовательно, объекта НДС по передаче жилья у организации не возникает.

Изъятие имущества путем конфискации, наследование имущества, а также обращение в собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки, клада в соответствии с нормами Гражданского кодекса Российской Федерации

Предположим, что по решению суда у организации конфискуется оборудование, с помощью которого организация осуществляла изготовление контрафактных дисков. Первоначальная стоимость оборудования составляет 1 000 000 руб. Сумма НДС, предъявленная организации при его покупке, составляет 180 000 руб. Сумма "входного" налога была принята компанией к вычету в порядке, определенном гл. 21 НК РФ. Так как в силу пп. 8 п. 3 ст. 39 НК РФ конфискация оборудования не признается его реализацией, то организация обязана восстановить сумму налога, принятую ею к вычету и уплатить ее в бюджет. На это указывают нормы пп. 4 п. 2 ст. 170 НК РФ и п. 3 ст. 170 НК РФ.

Передача имущества участникам хозяйственного общества или товарищества при распределении имущества и имущественных прав ликвидируемой организации, являющейся иностранным организатором XXII Олимпийских зимних игр и XI Параолимпийских зимних игр 2014 г. в г. Сочи или маркетинговым партнером Международного олимпийского комитета.

Обратите внимание! Данная норма является временной, распространяемой на правоотношения, возникшие с 1 января 2010 г. и применяемой до 1 января 2017 г. На это указывает п. 6 ст. 12 Федерального закона от 30 июля 2010 г. N 242-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи и развитием города Сочи как горноклиматического курорта".

При этом нужно иметь в виду, что эта норма применяется только в том случае, если создание и ликвидация организации, являющейся иностранным организатором XXII Олимпийских зимних игр и XI Параолимпийских зимних игр 2014 г. в г. Сочи или маркетинговым партнером Международного олимпийского комитета, осуществляются в период организации XXII Олимпийских зимних игр и XI Параолимпийских зимних игр 2014 г. в г. Сочи.

Напоминаем, что перечень лиц, относящихся к организаторам XXII Олимпийских зимних игр и XI Параолимпийских зимних игр 2014 г. в г. Сочи, а также к маркетинговым партнерам Международного олимпийского комитета, приведен в ст. ст. 3 и 3.1 Федерального закона от 1 декабря 2007 г. N 310-ФЗ "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации".

Иные операции в случаях, предусмотренных НК РФ

Это мы рассмотрели операции, не признаваемые объектом налогообложения по НДС в силу того, что они вообще в целях налогообложения не рассматриваются как реализация товаров (работ, услуг). Вместе с тем п. 2 ст. 146 НК РФ содержит операции, не признаваемые объектом налогообложения именно в целях гл. 21 НК РФ. К ним относятся:

- Передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов органам государственной власти и органам местного самоуправления (или по решению указанных органов специализированным организациям, осуществляющим использование или эксплуатацию указанных объектов по их назначению).

Предположим, что организация строит объект недвижимости. Согласно техническим условиям на присоединение строящегося объекта к инженерным сетям организация должна спроектировать и переложить водопроводную сеть, принадлежащую городу, на сеть большего диаметра. По окончании строительства водопровод большего диаметра подлежит передаче городу. Может ли организация воспользоваться вычетом НДС по товарам (работам, услугам), использованным при строительстве водопровода?

Так как в силу пп. 2 п. 2 ст. 146 НК РФ передача водопровода городу не признается объектом налогообложения по НДС, то суммы "входного" налога по ресурсам, использованным на его строительство, организация, ведущая строительство объекта, не может принять к вычету. Аналогичные разъяснения по данному вопросу содержатся в Письме Минфина России от 16 октября 2006 г. N 03-03-04/1/692.

- Передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации.

Напоминаем, что порядок передачи имущества государственных и муниципальных предприятий, выкупаемого при приватизации, определен нормами Федерального закона от 21 декабря 2001 г. N 178-ФЗ "О приватизации государственного и муниципального имущества".

О том, что передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации, не образует объекта налогообложения по НДС, говорят и финансисты в Письме от 15 августа 2012 г. N 03-07-11/295. Того же мнения придерживаются и суды, на что указывает, например, Постановление ФАС Западно-Сибирского округа от 19 марта 2008 г. N Ф04-2038/2008(2428-А03-41) по делу N А03-3214/07-31.

Обратите внимание! В том случае, если имеет место передача в порядке приватизации государственного или муниципального имущества, не закрепленного за государственными или муниципальными предприятиями, такая операция облагается налогом на общих основаниях. При этом налог уплачивается налоговым агентом.

На это указывает п. 3 ст. 161 НК РФ, в также Письма Минфина России от 3 августа 2010 г. N 03-07-11/334, от 26 октября 2011 г. N 03-07-14/100 и другие. Согласен с этим и Президиум ВАС РФ, на что указывает его Постановление от 4 декабря 2012 г. N 10295/12 по делу N А40-22638/11-87-14.

Выполнение работ (оказание услуг) органами, входящими в систему органов государственной власти и органов местного самоуправления, в рамках выполнения возложенных на них исключительных полномочий в определенной сфере деятельности в случае, если обязательность выполнения указанных работ (оказания услуг) установлена законодательством Российской Федерации, законодательством субъектов Российской Федерации, актами органов местного самоуправления.

Заметьте, что в данном случае речь идет об исключительных полномочиях органов государственной власти или местного самоуправления в определенной сфере деятельности, поэтому если выполнение работ (оказание услуг) не является исключительными полномочиями указанных субъектов, то такие операции облагаются налогом. Такие разъяснения по этому поводу содержатся в Письме Минфина России от 7 мая 2008 г. N 03-07-11/178.

Поддерживают мнение финансистов и арбитры, о чем свидетельствует Определение Конституционного Суда Российской Федерации от 1 ноября 2007 г. N 719-О-О "Об отказе в принятии к рассмотрению жалоб государственных учреждений Республики Марий Эл "Волжский лесхоз" и "Руткинский лесхоз" на нарушение конституционных прав положениями статей 143, 246 и пункта 1 статьи 321.1 Налогового кодекса Российской Федерации, пункта 2 статьи 42 Бюджетного кодекса Российской Федерации", Постановление ФАС Дальневосточного округа от 10 августа 2011 г. N Ф03-3241/2011 по делу N А73-13406/2010, Постановление ФАС Волго-Вятского округа от 15 января 2008 г. по делу N А38-1245-4/229-2006, Постановление ФАС Северо-Западного округа от 28 февраля 2008 г. по делу N А56-8343/2006 и другие.

Кроме того, следует иметь в виду, что НК РФ выводит из-под обложения НДС только операции, осуществляемые органами, входящими в систему органов государственной власти и местного самоуправления. Однако о возможности применения пп. 4 п. 2 ст. 146 НК РФ организациями, не являющимися органами государственной власти или муниципального самоуправления, говорят разъяснения контролирующих органов. В частности, в отношении:

- военных представительств такие разъяснения содержатся в Письме ФНС России от 2 февраля 2007 г. N 03-1-02/194@ "О налоге на добавленную стоимость";

- Федерального агентства по государственным резервам, его территориальных органов и подведомственных организаций такие разъяснения приведены в Письме ФНС России от 11 октября 2007 г. N ШТ-6-03/770@ "О направлении писем Минфина России" (вместе с Письмами Минфина России от 4 мая 2007 г. N 03-07-15/68, от 27 августа 2007 г. N 03-07-03/115);

- подразделений вневедомственной охраны разъяснения приведены в Письме МНС России от 29 июня 2004 г. N 03-1-08/1462/17@ "О налогообложении налогом на добавленную стоимость услуг, оказываемых подразделениями вневедомственной охраны".

Кроме того, как свидетельствует арбитражная практика, пп. 4 п. 2 ст. 146 НК РФ может распространяться и на медицинские вытрезвители, о чем сказано в Постановлении ФАС Центрального округа от 30 июня 2004 г. по делу N А09-13059/03-31.

Выполнение работ (оказание услуг) казенными учреждениями, а также бюджетными и автономными учреждениями в рамках государственного (муниципального) задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы Российской Федерации.

Иными словами, на основании данной нормы из-под налогообложения выводятся работы (услуги), выполняемые (оказываемые) такой категорией налогоплательщиков, как казенные учреждения. Кроме того, пользоваться данным положением смогут бюджетные и автономные учреждения, выполняющие работы (услуги) в рамках государственного (муниципального) задания, оплачиваемые из соответствующего бюджета. Аналогичные разъяснения на этот счет приведены в Письме ФНС России от 7 октября 2011 г. N АС-4-3/16572@ "Об изменениях и дополнениях статей 146 и 149 Налогового кодекса Российской Федерации".

Важно отметить, что изначально данная норма закона применялась к работам (услугам), выполненным (оказанным) с 1 января 2012 г. Однако Федеральный закон от 5 апреля 2013 г. N 39-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 4 Федерального закона "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием принципов определения цен для целей налогообложения" распространил действие данной нормы на работы (услуги), выполненные с 1 января 2011 г.

Оказание услуг по предоставлению права проезда транспортных средств по платным автомобильным дорогам общего пользования федерального значения (платным участкам таких автомобильных дорог), осуществляемых в соответствии с договором доверительного управления автомобильными дорогами, учредителем которого является Российская Федерация.

Данное положение введено в п. 2 ст. 146 НК РФ Федеральным законом от 28 ноября 2011 г. N 338-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации" и распространяется на правоотношения, возникшие с 1 января 2011 г. На это указывает и Письмо ФНС России от 4 июня 2012 г. N ЕД-4-3/9126@ "О порядке заполнения налоговой декларации по налогу на добавленную стоимость".

Из данной нормы имеется одно исключение - услуги, плата за оказание которых остается в распоряжении концессионера в соответствии с концессионным соглашением, облагаются НДС в общем порядке.

Передача на безвозмездной основе, оказание услуг по передаче в безвозмездное пользование объектов основных средств органам государственной власти и управления, органам местного самоуправления, а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям.

Заметим, что в такой редакции данная норма п. 2 ст. 146 НК РФ действует только с 1 октября 2011 г. До указанной даты из-под обложения НДС была выведена лишь передача на безвозмездной основе объектов основных средств перечисленным субъектам.

Предположим, что организация "А" безвозмездно передает муниципальному учреждению сканер стоимостью 10 000 руб. Сумма налога, предъявленного организации при его приобретении в размере 1800 руб., была принята организацией "А" к вычету. В силу того что данная передача не признается объектом обложения по НДС на основании пп. 5 п. 2 ст. 146 НК РФ, организация "А" должна восстановить указанную сумму налога и заплатить ее в бюджет.

Аналогичные разъяснения дает и Минфин России в своем Письме от 19 августа 2008 г. N 03-03-06/1/469.

Обратите внимание! Так как состав лиц, в отношении которых передача на безвозмездной основе, оказание услуг по передаче в безвозмездное пользование объектов основных средств не признается объектом налогообложения, является исчерпывающим, то указанные операции в отношении иных лиц облагаются налогом в общем порядке. Такой вывод следует из Письма Минфина России от 1 февраля 2013 г. N 03-03-06/1/2069.

Согласна с таким подходом и арбитражная практика, на что указывает, в частности, Постановление ФАС Центрального округа от 22 октября 2013 г. по делу N А09-7059/2012.

Операции по реализации земельных участков (долей в них).

При применении пп. 6 п. 2 ст. 146 НК РФ следует учитывать разъяснения Минфина России, приведенные в Письме от 12 декабря 2006 г. N 03-04-11/239, о том, что услуги по аренде и передаче земельных участков по договору безвозмездного пользования, в том числе негосударственным учреждениям, облагаются налогом в общеустановленном порядке.

Передача имущественных прав организации ее правопреемнику (правопреемникам).

Кстати, это же подтверждает и Минфин России в своем Письме от 22 апреля 2008 г. N 03-07-11/155.

Передача денежных средств или недвижимого имущества на формирование или пополнение целевого капитала некоммерческой организации в порядке, установленном Федеральным законом от 30 декабря 2006 г. N 275-ФЗ "О порядке формирования и использования целевого капитала некоммерческих организаций" (далее - Закон N 275-ФЗ).

Напоминаем, что в данной редакции пп. 8 п. 2 ст. 146 НК РФ действует лишь с 1 января 2012 г. До указанной даты не признавалась объектом обложения НДС только передача денежных средств на формирование целевого капитала некоммерческих организаций. Сегодня из-под налогообложения дополнительно выведена передача недвижимости на пополнение целевого капитала некоммерческих организаций.

Напомним, что порядок формирования целевого капитала некоммерческих организаций урегулирован нормами гл. 2 Закона N 275-ФЗ. Данная норма распространяется на денежные средства, переданные некоммерческой организации в порядке пожертвования. Аналогичные разъяснения по этому поводу содержатся в Письме Минфина России от 15 мая 2007 г. N 03-03-06/4/63.

Кроме того, с 1 января 2012 г. не признается объектом обложения НДС передача недвижимого имущества в случае расформирования целевого капитала некоммерческой организации, отмены пожертвования или в ином случае, если возврат такого имущества, переданного на пополнение целевого капитала некоммерческой организации, предусмотрен договором пожертвования и (или) Законом N 275-ФЗ.

Иными словами, с указанной даты не нужно начислять НДС при передаче недвижимости в случае расформирования целевого капитала, отмены пожертвования или при ином возврате этого имущества в порядке, предусмотренном договором или действующим законодательством. При этом пп. 8.1 п. 2 ст. 146 НК РФ прямо предусмотрено, что эта норма применяется при передаче некоммерческой организацией - собственником целевого капитала жертвователю, его наследникам (правопреемникам) или другой некоммерческой организации в соответствии с Законом N 275-ФЗ.

Операции по реализации налогоплательщиками, являющимися российскими организаторами Олимпийских игр и Параолимпийских игр в соответствии со ст. 3 Федерального закона "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации", товаров (работ, услуг) и имущественных прав, осуществляемые по согласованию с лицами, являющимися иностранными организаторами Олимпийских игр и Параолимпийских игр в соответствии со ст. 3 Федерального закона "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации", в рамках исполнения обязательств по соглашению, заключенному Международным олимпийским комитетом с Олимпийским комитетом Российской Федерации и г. Сочи на проведение XXII Олимпийских зимних игр и XI Параолимпийских зимних игр 2014 г. в г. Сочи.

Обращаем ваше внимание на то, что положения пп. 9 п. 2 ст. 146 НК РФ носят временный характер - данная норма применяется лишь до 1 января 2017 г.

Напоминаем, что в соответствии со ст. 3 Федерального закона от 1 декабря 2007 г. N 310-ФЗ "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации" российскими организаторами Олимпийских игр и Параолимпийских игр являются:

- автономная некоммерческая организация "Организационный комитет XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи";

- созданные Федеральным законом от 30 октября 2007 г. N 238-ФЗ "О Государственной корпорации по строительству олимпийских объектов и развитию города Сочи как горноклиматического курорта" организации, которые осуществляют управленческие и иные общественно полезные функции, связанные с инженерными изысканиями при строительстве, с проектированием, строительством и реконструкцией, организацией эксплуатации объектов, необходимых для проведения Олимпийских и Параолимпийских игр и развития г. Сочи как горноклиматического курорта;

- организации, которые осуществляют функции, связанные с организацией и проведением Олимпийских игр и Параолимпийских игр, в соответствии с перечнем, утвержденным Правительством Российской Федерации.

Иностранными организаторами Олимпийских игр и Параолимпийских игр являются Международный олимпийский комитет, Международный параолимпийский комитет и организации, в деятельности которых прямо или косвенно участвуют Международный олимпийский комитет и (или) Международный параолимпийский комитет либо которые контролируются Международным олимпийским комитетом и (или) Международным параолимпийским комитетом, в соответствии с перечнем, утверждаемым Правительством Российской Федерации.

Оказание услуг по передаче в безвозмездное пользование автономной некоммерческой организации "Организационный комитет XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи" олимпийских объектов федерального значения, Перечень которых установлен Распоряжением Правительства Российской Федерации от 5 августа 2009 г. N 1090-р.

Данная норма также является временной и действует с 1 октября 2013 г. до 1 января 2017 г.

Кроме того, в этот же период времени в целях НДС не признается объектом налогообложения передача на безвозмездной основе олимпийских объектов федерального значения в государственную или муниципальную собственность, в собственность Государственной корпорации по строительству олимпийских объектов и развитию г. Сочи как горноклиматического курорта.

Напоминаем, что с 1 января 2010 г. не признается объектом обложения НДС оказание услуг по передаче в безвозмездное пользование некоммерческим организациям на осуществление уставной деятельности государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования.

О том, что по услугам, оказываемым некоммерческим организациям органами местного самоуправления по безвозмездной передаче муниципального имущества в пользование, налог на добавленную стоимость некоммерческими организациями не исчисляется в случае использования ими данного имущества для уставной деятельности, сказано и в Письме Минфина России от 7 июля 2011 г. N 03-07-11/182.

С 7 апреля 2010 г. выведено из-под обложения НДС выполнение работ (оказание услуг) в рамках дополнительных мероприятий, направленных на снижение напряженности на рынке труда субъектов Российской Федерации, реализуемых в соответствии с решениями Правительства Российской Федерации.

Обращаем ваше внимание на то, что в соответствии с п. 4 ст. 5 Федерального закона от 5 апреля 2010 г. N 41-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации" данная норма распространяется на правоотношения, возникшие с 1 января 2009 г.

В частности, по этому основанию не возникает объекта налогообложения при получении субсидий на открытие собственного дела, а также в целях создания дополнительных рабочих мест, на что указывает Письмо Минфина России от 22 августа 2011 г. N 03-11-11/214. О том, что не нужно начислять НДС при выполнении общественных и временных работ по договорам, заключенным с центром занятости, сказано в Письме Минфина России от 23 апреля 2010 г. N 03-04-06/1-82.

С 1 апреля 2011 г. не признаются объектом обложения по НДС операции по реализации (передаче) на территории Российской Федерации государственного или муниципального имущества, не закрепленного за государственными предприятиями и учреждениями и составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями и составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования, выкупаемого в порядке, установленном Федеральным законом от 22 июля 2008 г. N 159-ФЗ "Об особенностях отчуждения недвижимого имущества, находящегося в государственной собственности субъектов Российской Федерации или в муниципальной собственности и арендуемого субъектами малого и среднего предпринимательства, и о внесении изменений в отдельные законодательные акты Российской Федерации" (далее - Закон N 159-ФЗ).

Следовательно, организации и коммерсанты, приобретающие арендуемую недвижимость в порядке, установленном Законом N 159-ФЗ, не будут выступать налоговыми агентами по НДС.

Напоминаем, что критерии отнесения хозяйствующих субъектов к субъектам малого и среднего предпринимательства установлены ст. 4 Федерального закона от 24 июля 2007 г. N 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации".

Так как Закон N 159-ФЗ регулирует лишь отношения, возникающие в связи с отчуждением из государственной собственности субъектов Российской Федерации или из муниципальной собственности недвижимого имущества, арендуемого субъектами малого и среднего предпринимательства, то распространение пп. 12 п. 2 ст. 146 НК РФ на операции по реализации (передаче) на территории Российской Федерации государственного имущества, не закрепленного за государственными предприятиями и учреждениями и составляющего государственную казну Российской Федерации, не правомерно. Такая точка зрения высказана налоговиками в Письме ФНС России от 12 мая 2011 г. N КЕ-4-3/7618@ "О порядке применения подпункта 12 пункта 2 статьи 146 Налогового кодекса Российской Федерации".

Обратите внимание! С 1 октября 2013 г. не признаются объектом обложения по НДС связанные с осуществлением мероприятий, предусмотренных Федеральным законом от 7 июня 2013 г. N 108-ФЗ "О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года и внесении изменений в отдельные законодательные акты Российской Федерации" (далее - Закон N 108-ФЗ), операции по реализации товаров (работ, услуг) и имущественных прав, осуществляемые такими организациями, как:

- Организационный комитет "Россия-2018";

- дочерние организации FIFA;

- Российский футбольный союз;

- российские организации, признаваемые в соответствии с Законом N 108-ФЗ:

производителями медиаинформации FIFA;

поставщиками товаров, работ, услуг FIFA.